2018 年,是腾讯的 20 岁生日。

这一年的腾讯迎来了成长的烦恼,在饱受争议中度过了跌宕起伏的 2018。

从上半年的「腾讯没有梦想」,到下半年宣布进行「重大架构调整,开启转型之路」,腾讯的 20 岁似乎比 18 岁过得更像「成人礼」。

虽然腾讯股价在这一年中一直「跌跌不休」,但丝毫不影响其大手笔投资布局。无论外界如何评价,「流量 资本」依然是腾讯的核心能力。

IT 桔子追踪到腾讯在 2018 年的投资事件数量甚至比 2017 年还要多 20 起,手握大笔资金的腾讯围绕整个生态,构筑起越来越庞大的投资帝国。

一、投资概况:近 5 年整体处于投资活跃期,2018 年投资数量最多

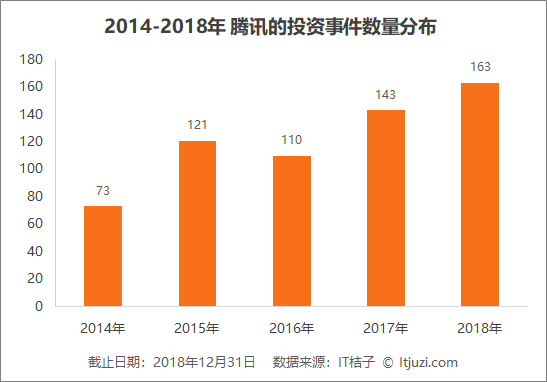

首先,从腾讯近 5 年的投资事件数量分布来看,呈现出一个上升趋势。

2016 年的投资事件数量相比 2015 年有小幅下降,这与 2015 年的创投市场处于高潮期,以及 2016 年进入资本寒冬有一定关系,但对于腾讯的投资布局影响并不大。

进入 2017 年,腾讯的投资活跃度明显上升,2018 年更是创下历年新高。腾讯似乎丝毫不介意外界质疑的「正在成为一家投资公司」,而是将自己的核心能力发挥到极致。截止到 2018 年 12 月 31 日,IT 桔子追踪到腾讯的 2018 年投资事件数量达到 163 起,投资活跃度依然领跑一线投资机构以及 CVC。

二、最佳投资搭档:与红杉关系最紧密,竟与 BA 搭档超 10 次

从腾讯的最佳投资搭档来看,无论是合投次数,还是上、下轮合作次数,红杉资本中国无疑是和腾讯关系最亲密的。有趣的是,红杉资本中国也是阿里巴巴最紧密的投资伙伴。看来,投资机构和「AT」搞好关系也是非常有必要的啊,这会不会是红杉资本能成为「中国独角兽最佳捕手」的秘诀之一呢?

除了红杉资本以外,与腾讯合投最多的还有华人文化产业基金、经纬中国、百度、以及阿里巴巴;与腾讯下轮合投最多的还有鼎晖投资、华人文化产业基金、高瓴资本、京东;与腾讯上轮合投最多的还有真格基金、经纬中国、启明创投、以及 IDG 资本。

有趣的是,腾讯竟然和百度、阿里在投资方面走得如此近。在与腾讯合投的搭档中,百度和阿里的活跃度竟排到了 Top4、Top5 的位置。

不管是合投还是作为接盘者,「CVC」都已经成为资本市场上的一股强大力量。无论是创业公司还是专业的 VC 机构,与这些「CVC 们」如何相处,还是值得去深思的。

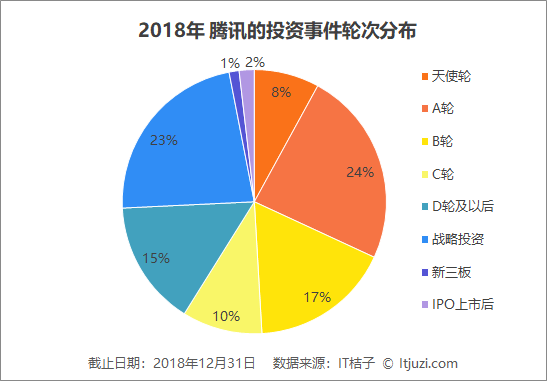

三、轮次分布解读:早期投资占比 32%,战略投资占比 23%

从腾讯在 2018 年的投资轮次来看,有 32% 的投资事件发生在早期阶段(种子/天使轮、A 轮),相比 2017 年 45% 的早期投资占比下降明显。27% 的投资事件发生在发展期阶段(B、C 轮),D 轮及以后的事件占比达 10%。此外,腾讯的战略投资事件数量也很多,占比达到 23%。

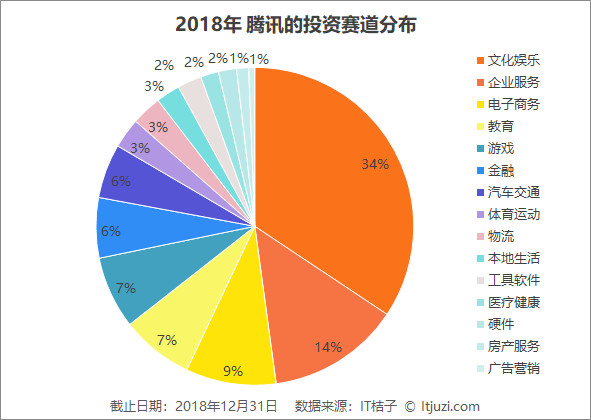

四、投资赛道解读:文娱、企服、电商 TOP3 行业占比近 60%

(1)文化娱乐依然为重点布局赛道:加快布局短视频领域,与头条「刚正面」

文化娱乐领域作为腾讯历年来重点布局的赛道,其在 2018 年共出手 56 次,投资的细分领域包括:短视频、动漫、直播、音频等。

在短视频领域,抖音的快速崛起让腾讯感到了危机。为抢占短视频市场,2018 年腾讯开始大力推微视,通过大量补贴,批量引入优质短视频内容原创者,并且还先后上线闪咖、QIM、DOV、MOKA 魔咔、MO 声、Yoo 视频等十几款短视频 APP。

除了内部孵化短视频产品以外,腾讯还在积极投资布局短视频领域的公司,例如:腾讯连续投资抖音的直接竞争者「快手」,演讲短视频提供商「一刻 talks」,汽车领域短视频自媒体「子在车上曰」,专注发明创造类短视频自媒体「发明迷」,资讯短视频平台「梨视频」,旅游类短视频制作服务商「野心视频」和「小题影视」,美食视频及美食自媒体服务提供商「福桃文化」,主打海外免费下载音乐视频的工具「SnapTube」,专业的短视频孵化机构「萤火虫视频」,并且还收购了 UGC 短视频应用研发商「猫饼ö」等。

在动漫领域,腾讯以 3.176 亿美金增持哔哩哔哩股份,并且还投资了漫画内容提供商「十字星工作室」,原创动画制作公司「艺画开天」,漫画创作及 IP 运营商「有狐文化」,动画电影创作公司「艾尔平方」,原创动漫制作公司「视美影业」等。

在影视内容领域,腾讯投资了互联网影视营销平台「Looker 录客」,体育视频及体育影视综艺制作商「北半球」,专注于旅行影视内容的制作商「够嗨传媒」,传媒与娱乐产业集团「华人文化」,国内规模最大的演艺公司「壹心娱乐」,文学 IP 改编及影视制作公司「苍穹互娱」,影视娱乐公司「申城影业」和「柠萌影业」,并且还联合阅文集团投资并购了「新丽传媒」等。

在直播领域,腾讯继续投资「斗鱼直播」40 亿人民币,并以 4.6 亿美元独家战略投资「虎牙直播」等。

在音频领域,腾讯参投「喜马拉雅 FM」1.4 亿美元。

此外,腾讯在文化娱乐领域还参与了知识问答平台「知乎」的 2.7 亿美元 E 轮融资,移动聚合资讯平台「趣头条」的 2 亿美元 B 轮融资,主打印度市场的新闻资讯 APP「Newsdog」的 5000 万美金 C 轮融资,印度音乐流媒体公司「Gaana」的 1.15 亿美元等。

(2)开启由 2C 向 2B 的转型之路:企业服务事件数连续两年稳居 Top2

腾讯在 2018 年新成立的云与智慧产业事业群(CSIG)备受外界关注,这表明腾讯开启了由 2C 向 2B 的转型之路,从而推动产业数字化升级。

从投资布局来看,腾讯在企业服务领域的投资事件数量近两年一直稳居 Top2 的位置,可见其拥抱 2B 的决心。例如:

腾讯在 2018 年投资了信息安全解决方案服务商「安赛 AISEC」,游戏云加速服务提供商「网速大师」,能源行业信息化及运营服务提供商「尚博信」,智慧零售全渠道运营平台「微电汇」,CRM 销售管理服务商「销售易」,金融 IT 解决方案供应商「长亮科技」,计算机信息系统集成开发商「东华诚信」,零售行业数据应用服务商「互道信息」,专注于人工智能领域神经网络解决方案服务商「燧原科技」,视频监控云服务及联网监控运营商「悠络客」,大数据可视化解决方案提供商「光启元科技」,健康医疗数据应用服务商「中电数据」,移动营销和应用综合解决方案提供商「盛灿科技」,以及收购了信息安全整体解决方案提供商「凌晨网络」等。

(3)基于微信生态投资布局社交电商、教育领域的公司

社交电商是近几年电商行业的一个热门方向,腾讯基于微信生态,正在积极投资布局电商领域的创业公司,形成对阿里的挑战。例如:

腾讯投资了社交电商平台「拼多多」,生活方式分享社区电商平台「小红书」,移动零售服务商「有赞」,生鲜电商平台「每日优鲜」,自媒体电商联盟和小程序电商 SaaS 服务平台「SEE 小电铺」,精致女性内容电商「山茶花」,基于微信小程序的社交电商平台「好物满仓」,优质二手图书运营电商平台「多抓鱼」,社群电商平台「好衣库」等。

基于新零售战略,腾讯还投资了男装服饰品牌「海澜之家」,快消 B2B 平台「惠下单」,酒水 B2B 电子商务平台「易酒批」,日本快时尚休闲百货品牌商「名创优品」,商业及服务业运营商「步步高」等。

在教育领域,腾讯投资了基于微信生态的幼儿英语启蒙品牌「宝宝玩英语」,以及基于微信端的英语阅读产品「薄荷阅读(百词斩)」。

此外,腾讯还投资了中小学数学在线学习平台「洋葱数学」,K12 在线教育机构「猿辅导」,一对一在线乐器陪练平台「VIP 陪练」,大学生在线教育公司「考虫」,教育大数据解决方案提供商「tstudy 拓思德」,在线少儿英语品牌「VIPKID」,以及「新东方在线」等。

(4)游戏业务受政策影响,股价大跌

2018 年,监管部门对游戏审核趋严。企业要有发行游戏的资质,必须先拿到文化部《网络文化经营许可证》。发行一款游戏需要完成前置审批和后置备案。前置审批归广电总局,而游戏版号就属于前置审批。游戏上线后一个月之内,企业还需要去做后置备案。没有拿到「游戏版号」的游戏只能以测试游戏的角度上线,不能进行商业化变现,不能产生收入。

受此政策影响,腾讯股价应声大跌。游戏作为腾讯主业,一直是腾讯内部最赚钱的业务。虽然受到政策不确定性影响,但游戏依然是腾讯不可丢失的「现金牛」业务。从对外投资方面来看,腾讯在游戏行业的投资事件数量位居 Top5。例如:

腾讯以 30 亿人民币战略入股「盛大游戏」,投资了游戏聊天独角兽「Discord」,印度运动游戏开发运营服务提供商「Dream 11」,恋爱类手机游戏开发商「织梦者」,移动电竞赛事和电竞泛娱乐内容运营商「VSPN」,互动式娱乐游戏研发商「Ubisoft 育碧」,手机游戏开发公司「91ACT」和「颂歌网络」,独立游戏开发商「帝释天」,专注于 HTML5 移动游戏开发商「游光网络」,《冒险与挖矿》游戏开发商「木七七网络」等;收购在线游戏《Playerunknown\’s Battlegrounds(绝地求生:大逃杀)》开发商蓝洞约 8.5% 的股份,以及《流亡之路(Path of Exile)》开发商 Grinding Gear Games 大部分股权等。

(5)借助微信支付逐渐追平支付宝,全球化布局金融科技

在金融领域,腾讯的微信支付已经渗透到我们日常生活的方方面面。除了微信红包,微信支付正在切入越来越多的应用场景。

从微信发布的 2018 年数据报告来看:「用微信坐公交地铁的人:增加 4.7 倍;用微信高速出行的人:增加 6.3 倍;用微信零售买单的人:增加 1.5 倍;用微信吃饭买单的人:增加 1.7 倍;用微信支付医疗费用的人:增加 2.9 倍。」腾讯借助微信支付逐渐追平了与支付宝的差距。

此外,腾讯还在金融科技领域积极进行全球化布局,例如:

腾讯投资了金融 OTC(Over The Counter 场外交易)合规解决方案提供商「QTrade」,消费金融核心能力提供商「WeShare 新分享」,供应链金融业务服务提供商「联易融」,全球跨境支付平台「Airwallex 空中云汇」,跨境金融科技公司「iPayLinks」,菲律宾的数字支付解决方案提供商「Voyager Innovations」,非洲线上支付解决方案提供商「Paystack」,德国数字银行「N26」,巴西金融科技初创公司「NUBANK」等。

(6)其他经典大额投资案例

腾讯在 2018 年投资的典型案例还包括:参投链家旗下长租公寓品牌「自如」的 40 亿人民币 A 轮融资,京东物流的 25 亿美元融资,车好多集团的 8.18 亿美元 C 轮融资,乐视网旗下新乐视智家公司的 30 亿人民币融资,满帮集团的 19 亿美元融资,人人车的 3 亿美元融资,优必选机器人的 8.2 亿美元融资,Keep 的 1.27 亿美元 D 轮融资,美团点评的 15 亿美元基石投资,途虎养车网的 4.5 亿美元融资,自动驾驶公司「Momenta」的 2 亿美金融资,以及车联网服务提供商「四维智联」的 1 亿美元融资等。

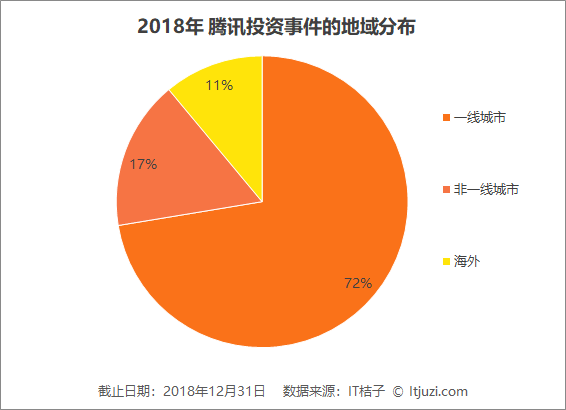

五、地点分布解读:一线城市占比 66%,海外投资占比 11%

从腾讯在 2018 年的投资区域分布来看,一线城市(北京、上海、广州、深圳)占比超过 60%,非一线城市占比仅为 17%。另外,腾讯在海外的投资布局占比达 11%,相比于 2017 年的占比超过 20% 有所下降。

腾讯 2018 年在海外的投资事件数量为 18 起,其中美国 4 起,印度 3 起,韩国和加拿大各 2 起等。除了上文提到的一些海外公司,腾讯还参投了印尼打车应用「Go-Jek」的 15 亿美元融资,印度外卖公司「Swiggy」的 10 亿美元融资,美国人工智能医药研发商「Atomwise」,美国 AI 语音助手「SoundHound」,以及新兴机器人送餐创业公司「Marble」等。

2018 年对于腾讯来说是一个转折年,也是一个全新的开始。正如腾讯总裁刘炽平所言,在接下来的 10 年,整个社会将从消费互联网迈向产业互联网。腾讯将进入产业互联网的深水区,通过「流量 资本」与产业界的公司形成更深度的融合,加快各行各业的数字化进程。

本文来源:IT桔子,作者赵凡