备受期待的国内火锅餐饮龙头海底捞(6862.HK)上市首日走势先扬后抑,早盘开盘之后公司股价一路冲高,一举冲破千亿港元 市值,最高涨幅10.11%,但随后股价逐渐回落,盘中多次向下触及发行价17.8港元,险些破发。截止收盘,公司报收17.82港元, 较发行价17.80港元涨0.11%,市值达到944亿港元。

海底捞过高的估值一直是资本市场的担忧,上市首日的表现也体现了市场的谨慎态度。海底捞近两年的扩张推动营收高速增长 ,但是实际上面临不少隐忧。

海底捞的估值已经接近乐观预期下的天花板。以公司17.80港元发行价计算,公司市值为 943.4 亿港元(约829亿元人民币,120亿美元),按当前人民币市值计,其对应2017年的PE值为69.5,见智估值模型预计2019年其税后净利润为25.7亿元,则对应2019年预期PE值高达32.29,几乎是香港市场最贵的餐饮股。

从绝对估值角度看,假设现有单店盈利能力在未来维持不变,则目前亿市值隐含着未来五年实现700家以上成熟餐饮店的预期。海底捞选择在盈利水平最高、扩张速度最快时上市,给予市场极高的增长预期,但其采用的是门店先易后难的扩张线路,后期隐忧重重。

此外,海底捞的另一个重大隐含风险体现在翻台率上。极高的翻台率在创造了极高的单店营业收入,然而,一旦翻台率下降,营收、净利率均会大幅下滑,对应净利润的滑铁卢。餐饮是竞争激烈、消费者口味可能发生重要变化的行业,极高经营假设一旦被证伪,则海底捞目前的估值水平将出现重大调整。

综合看,市场给予择时上市的海底捞极高的预期,但未来的增长面临重大不确定性。短期似乎可以“捞一把”的背后隐含着重大长期风险。

以下是详细分析:

直接触达天花板的估值水平

根据海底捞发行结果,17.8港元的IPO定价使公司估值高达943.4亿港元(约830亿元),对应2017年11.94亿元净利润,PE高达69.5倍。通过分析研究机构对海底捞的盈利预测数据,以及将其和可比公司进行对比,结果表明公司估值几乎透支了2018、2019年的盈利预期。

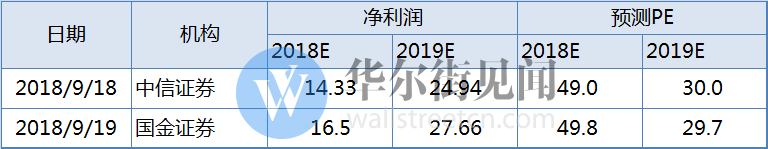

首先,根据近期两家机构对海底捞未来两年的盈利预测,2018年的预测PE接近50倍,2019年的预测PE接近30倍,即使公司有着营收、净利润高增长的预期,但这样的估值水平表明公司没有因明显低估而产生的套利空间。

表:海底捞2018年盈利预测

来源:机构研报,见闻整理

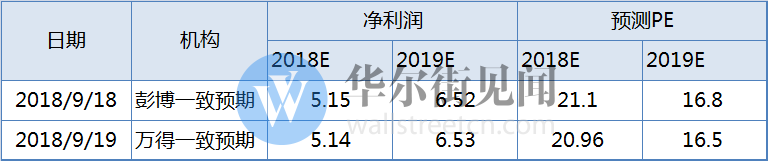

其次,横向对比来看,海底捞最合适的可比公司为港股呷哺呷哺(0520.HK),两者同为火锅餐饮连锁企业,前者靠优质服务,后者强调高性价比。截止2018年9月20日,呷哺呷哺的PE(TTM)为23.6,根据彭博和万得一致预期数据,公司2018年、2019年预测PE分别为21、16.8。

海底捞在规模、开店速度、投资回报期、营运效率等方面均技高一筹,享受比呷哺呷哺高一些的估值也被多数市场人士认可,但PE大约一倍的差距似乎过大。

表:呷哺呷哺2018年盈利预测

来源:彭博、万得,见闻整理

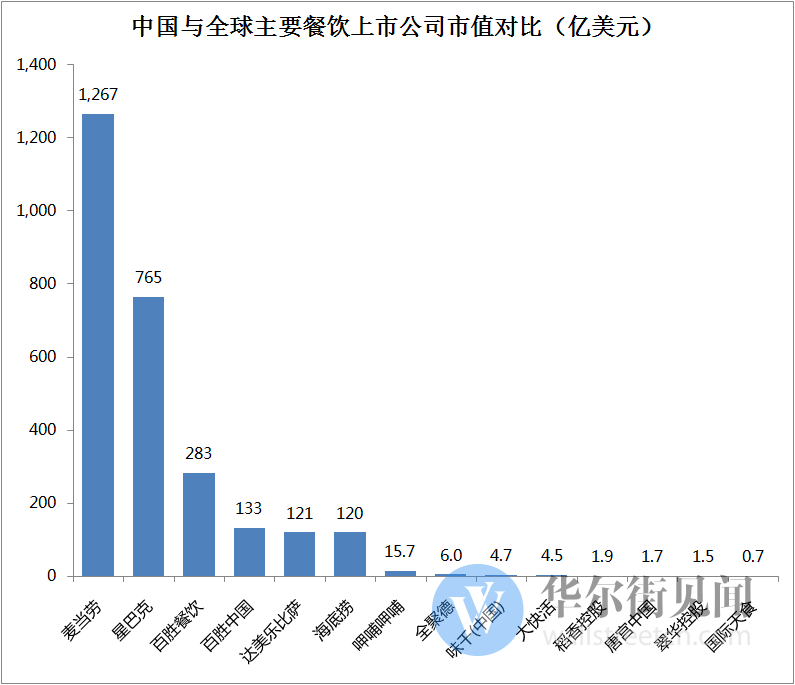

上述对比显示,海底捞较高的估值制约了短期的上涨空间,不过公司未来的市值成长空间却极富想象力。迄今为止,在全球各地上市的中国餐饮企业只有30多家,且大部分为香港本土餐饮公司,目前这些餐饮企业市值普遍偏小,目前海底捞市值120亿美元,呷哺呷哺市值15.7亿美元(截止9月25日),全球餐饮龙头麦当劳市值分别是两者的10.6倍和80.5倍。

来源: Wind, 见闻整理。截止2018年9月25日。

截止2017年,全球中式餐饮服务市场总收入达到5.02万亿。但这个市场高度分散,进入门槛低,竞争激烈,目前排名前五位的企业合计的市场份额仅为0.8%,排名第一的海底捞也仅占0.3%的市场份额。根据国金证券的研究,如果一家企业能占据中国餐饮市场5%的市场份额,就意味着在二级市场600-700亿美金的估值,因此海底捞作为增长速度较快的中式餐饮公司,未来市值提高的空间巨大。

越来越难的扩张之路

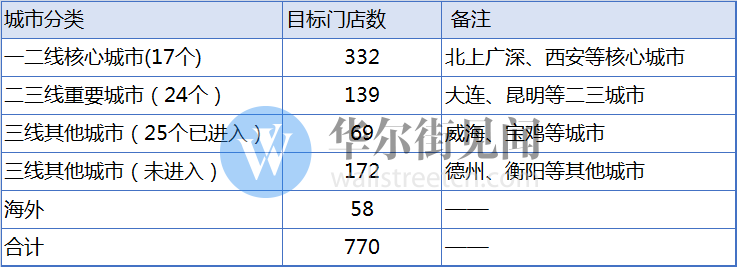

海底捞作为连锁餐饮企业,未来最直观的发展瓶颈就是门店容量。援引见智公司研究DCF模型测算,公司百亿美元估值隐含的是公司高速扩张预期,即以2017年底已开273家店为基准,到2022年,新增450-500家店,总店数达到720-770家。所以,未来海底捞兑现这种预期可能性大吗?

餐饮门店成功设立核心因素,其一是覆盖范围内有足够的人口密度,提供充足的顾客流量;其二就是人均消费能力够强,保证稳定的客单价;其三是契合当地的饮食习惯,提高消费频次。

根据上述条件,援引见智公司研究的测算,海底捞截止2022年门店容量预测情况如下:

来源:见智公司研究

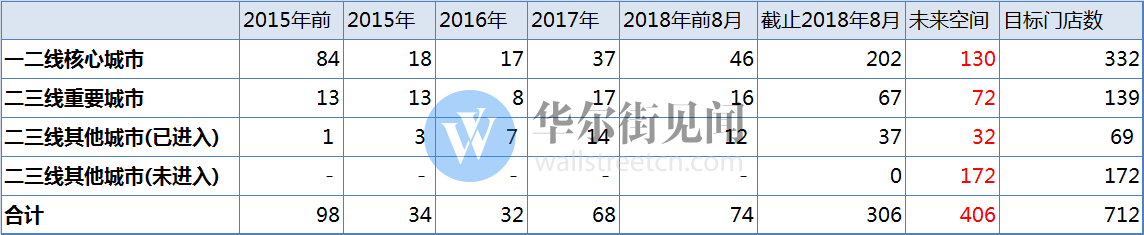

为了使海底捞门店扩张路径更加清晰,见闻系统地整理了海底捞大陆地区所有门店的开设时间和地点(根据大众点评数据整理),截止2018年8月海底捞门店的扩张路径如下:

表:海底捞门店设立时间分布

来源:公司公告,见闻整理

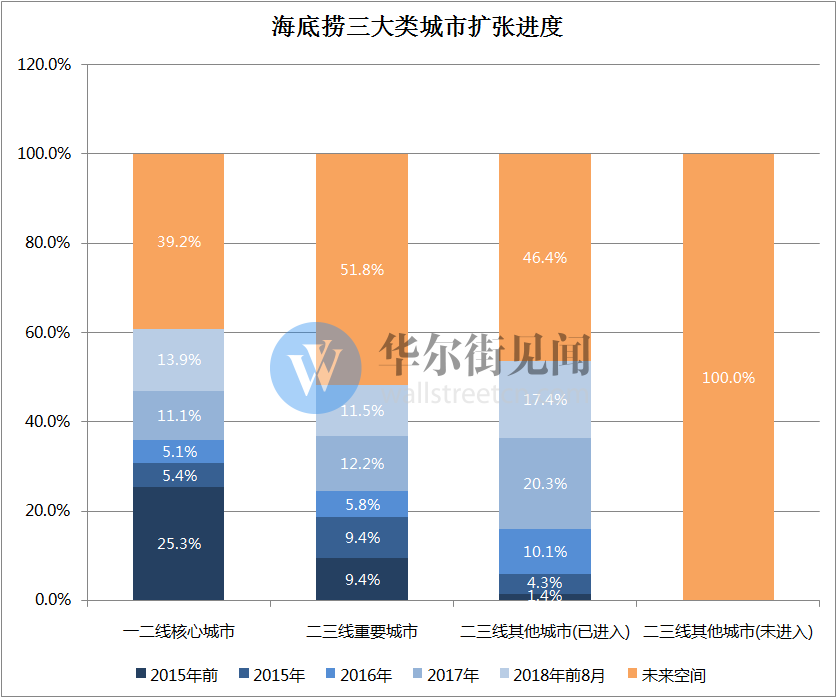

数据来源:见智分析

如上所示,从数量上来看,海底捞2017年、2018年前8个月的扩张重心围绕一二线核心和二三线重要城市;从扩张进度来看(各线城市当期新开门店占目标门店比例)来看,二三线其他城市无疑是2017年、2018年前8个月容量消耗最多的地方。

整体上看,海底捞在一二线核心城市、二三线重要城市的扩张压力不大,但二三线其他城市及以下城市存在较大的压力。目前仅有32家门店在低线城市开设,容量最大但是难度也大,比如供应链保障范围、人力资源调配。

不过从同业的情况来看,历史上小肥羊餐厅数量最高达到过721家,呷哺呷哺在2017年底的餐厅总数也达到了738家。国金证券在最新的研报中认为海底捞在海内外的理论最优开店数量上限为1009家(境内873,境外136),安信证券则大胆预测公司至2020年将开设1045家门店。因此海底捞未来全球720-770家这样的门店扩张目标并非难以实现。

翻台率背后的经营风险

海底捞上市进程和诸多连锁经营公司上市套路一样,采用先易后难的扩张路线,并选择在2018年扩张高峰上市,一方面向公众投资者展示了其过去极高的门店扩张,另一方面给投资者带来乐观的预期。

然而足够的扩张空间和正确的扩张路径,对于餐饮连锁企业依然不是烦恼的全部。新店设立之后,能否尽快提高经营水平,以最快的速度收回投资成本,并开始为集团贡献稳定的收入和利润。这就是资本市场对海底捞的又一个疑虑。

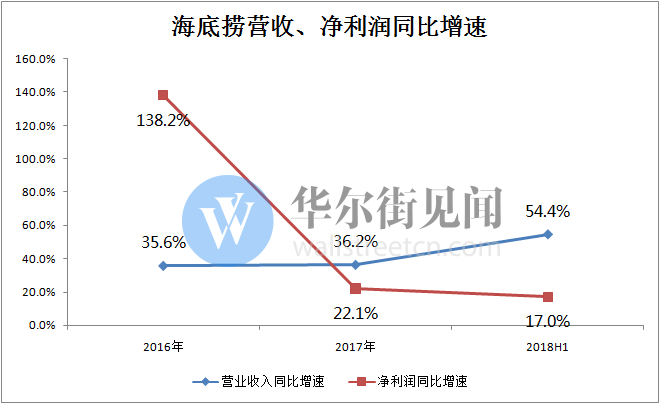

海底捞成立于1994年,经营历史超过20年,过去3年(2015-1017年),海底捞营收分别为57.57亿、78.08亿和106.37亿,年复合增长率为36%;净利润分别为4.1亿、9.8亿和11.9亿,年复合增长率为70%,展示了优于同行的经营效率和业绩水平。

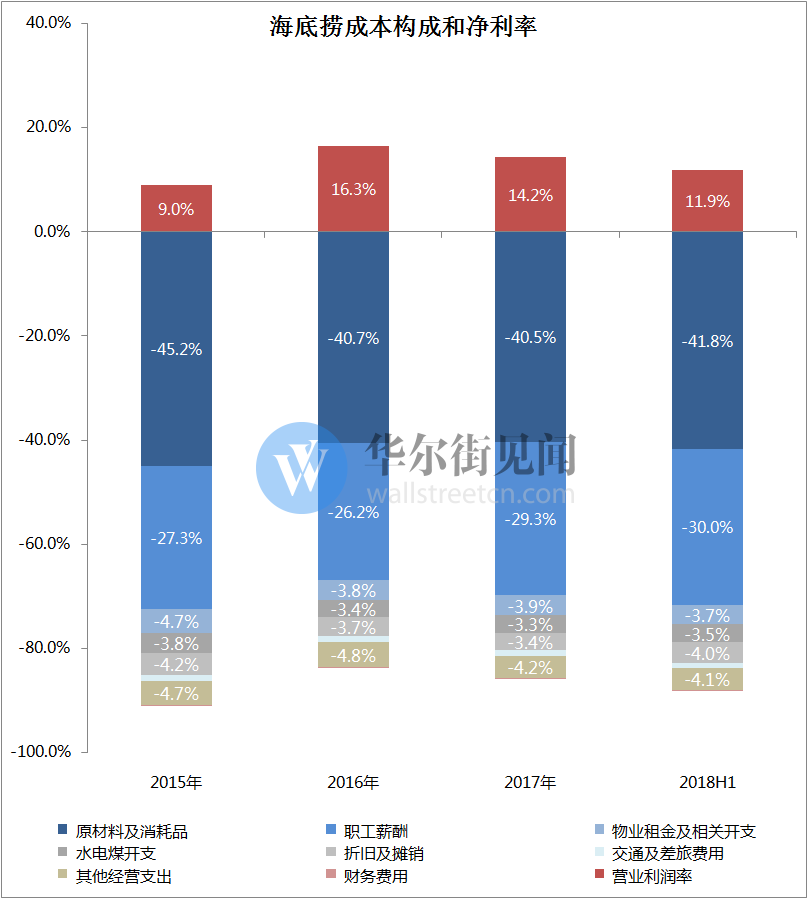

不过进入高速扩张周期之后,公司净利润同比增速逐渐跟不上营收增速。2018H1公司营收同比增速由2017年的36.2%提升至54.4%,但是净利润同比增速由2017年的22.1%降至17%,净利润率也从2016年的16.3%跌至12%。

当然,扩张过程中,净利润水平受损,是预期之中的事情。作为投资者,关心的是海底捞是否会深陷怪圈,难以自拔。因为港股作为机构扎堆的资本市场,不认空头支票,更重实际业绩。

来源:公司公告,见闻整理

来源:公司公告,见闻整理

海底捞作为火锅餐饮连锁企业,整体业绩是由众多门店汇集而成,而单个门店业绩增长的驱动因素主要有翻台率和客单价。根据招股书资料,海底捞客单价2016年、2017年、2018H1分别为92.8元、94.5元和100.3元,增幅不大,并且主要是牛羊肉等原材料价格上涨形成的被动上涨,管理层目前也并未释放提价的意图。因此翻台率就成为衡量公司经营效率的重要因素。

对于单店来讲,每天的营业时间基本固定,除了食材、消耗品等可变成本,房租、水电、折旧等均是固定成本。假设客单价不变,翻台率越高,就餐人数就越多,既能提高单店销售额,又能摊薄各类固定成本,提高单店利润。

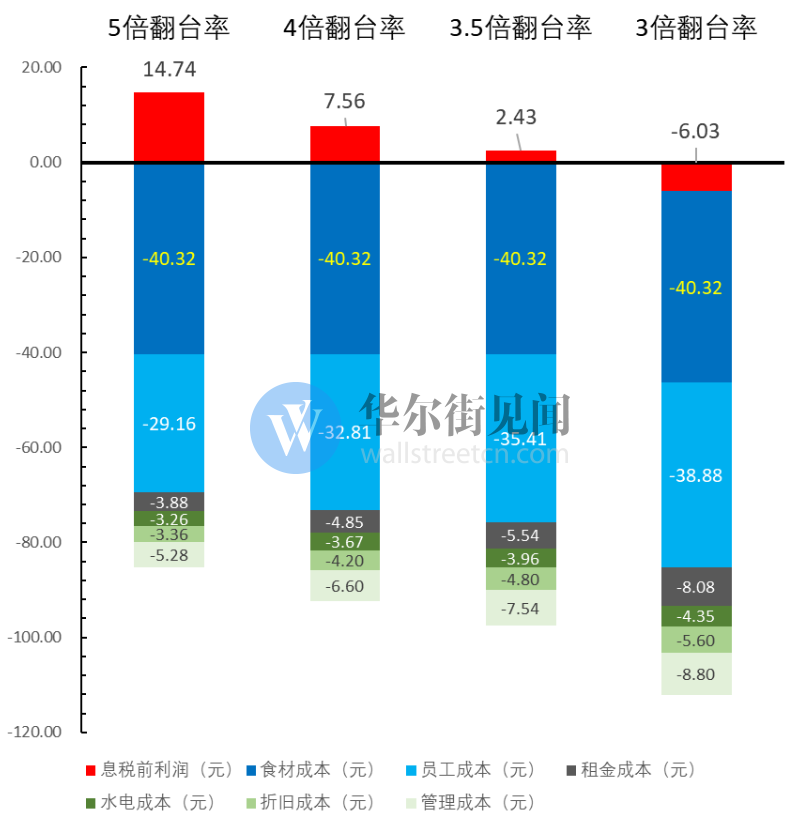

援引见智公司研究的测算结果,假设客单价100元的情况下,当海底捞的翻台率从5-6降低至4时,其盈利能力将下降一半,若再进一步降低,就将挣扎于盈亏边缘。

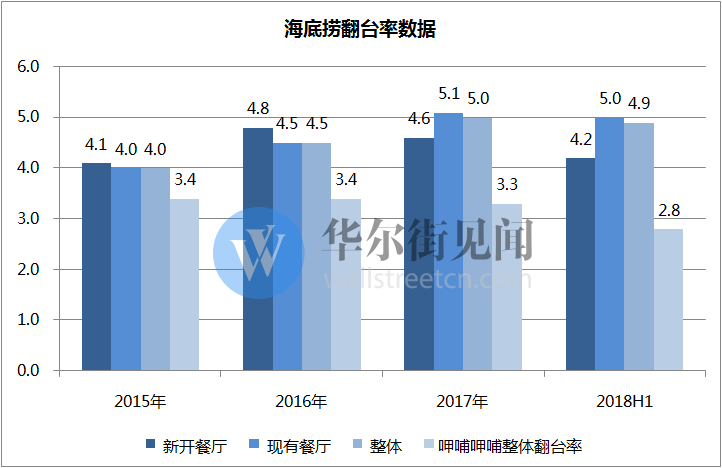

根据公告,公司整体翻台率在2018H1大量新店开设的背景下由2017年的5降至4.9,更为严峻的是,2018H1新开门店的翻台率已经由2016年的4.8降至4.2。

图:海底捞翻台率对利润和成本构成的影响

数据来源:见智分析

来源:公司公告,见闻整理

正如见智公司研究的观点,从估值的角度看,永续经营型企业的未来价值是其创造的净现金流的持续贴现。海底捞的现金创造能力建立在极高的经营效率之上,经营效率的小幅波动带来极高的未来盈利波动,这同样是投资者需要关注的关键风险,也是高估值的海底捞上市后一直要扛着的重大经营压力。

国金证券通过对收入端和成本端的分析后认为,未来三年海底捞的营收将随着门店数量的快速增长而增长,但与此同时,食材、人工和折旧摊销等成本的上升将在短期内拖低整体营业利润率。当更多数量的门店进入成熟期后,海底捞的盈利能力又会得到提高。

结语

通过门店扩张获取规模增长是海底捞谋求百亿美元估值的重要手段,但如果最终扩张失速,导致经营效率的下降,深陷增收不增利的怪圈,公司可能会成为又一个一戳就破的市值泡沫,远有都市丽人,近有周黑鸭。

但是通过艰苦努力,最终实现平稳扩张而创造传奇的成功者也有,如呷哺呷哺,该公司于2014年12月17日上市,从发行价4.70港元到2018年7月27日最高价18.67港元(后复权),上涨近3倍。

海底捞,希望你是后者!